《2017全球顶级医疗器械巨头全攻略》—— Abbott Diagnostics

雅培公司(Abbott Laboratories)是纽交所上市公司,成立于1888年,总部位于伊利诺伊州雅培科技园 (Abbott Park)。

雅培诊断专注于疾病的早期发现、诊断、治疗检测全过程,为实验室提供前处理、自动化、生化、免疫、血液和信息化产品等完整解决方案。

2016财年雅培诊断销售额约46.5亿美元,全球IVD市场排名第三。

▷1888

华莱士•C•雅培博士开设了属于自己的药店,并开始精心配制生产药物,旨在为病人和医生提供更有效的治疗方法。

▷1972

推出ABA-100血液化学分析仪及Ausria,一款用于检测血清中肝炎病菌的放射免疫产品。这是雅培现代诊断仪器业务开端的标志;并很快成为该领域的全球领导者。

▷1985

雅培推出由FDA批准的第一项获认证的血液检测HIV病毒测试技术。

▷1995

收购Medisense血糖业务(Alere的前身),进入血糖监测领域

▷2002

收购Vysis公司,进入分子诊断领域

▷2003

收购TheraSense血糖产品公司,Abbott血糖监测系统技术地位更领先

▷2011

雅培宣布拆分成两部分,一部分为原研药(名字为Abbvie,2013年Abbvie在纽交所独立上市),另一部分为医疗器械、消费者产品和国际通用药品(名字仍然为雅培)

▷2013

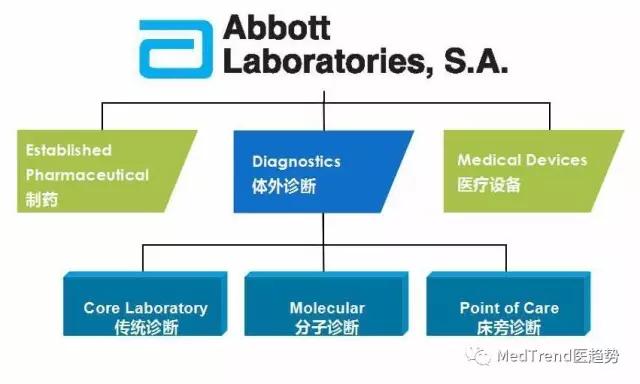

雅培为强化IVD业务,业务重组为营养品、体外诊断、流通药物、医疗设备

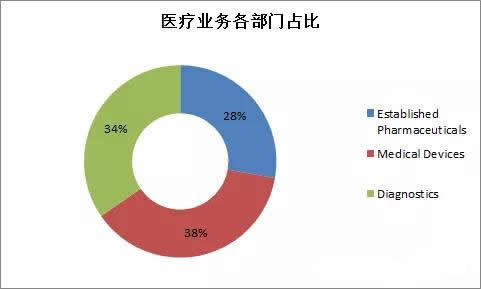

并购大事件 ▷1996年 8.8亿美元收购了Medisense血糖业务(Alere美艾利尔前身的业务) ▷2002年 收购Vysis公司进入分子诊断领域(FISH荧光原位杂交仪器) ▷2003年 收购TheraSense血糖产品公司 ▷2005年 Inverness公司(Alere美艾利尔的前身)以5650万美元收购雅培日本公司的Determine/DainaScreen快速诊断业务。雅培的这项快速诊断业务主要提供肝炎、HIV和梅毒等疾病检测的快速定性结果 ▷2007年 GE宣布以81.3亿美元收购雅培诊断除了分子诊断外的所有业务(后最终因FDA问题而失败) ▷2016年1月 雅培宣布以58亿美金收购全球POCT霸主美艾利尔Alere,此举引发业内震动。(但到2016年底,因为Alere的一系列问题导致雅培宣布终止此次收购。) 雅培的医疗医药业务主要分为制药占28%、医疗设备业务(包含心血管,眼科,糖尿病)占38%、体外诊断业务占34%。

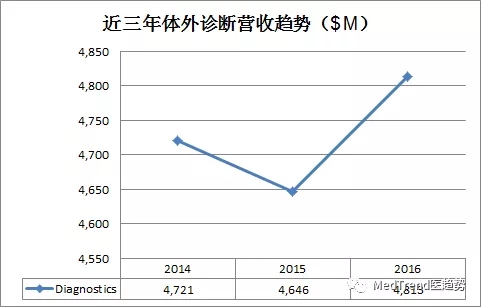

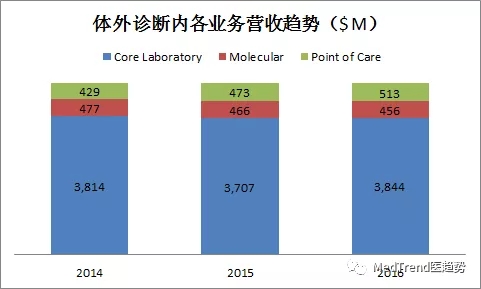

• 整体营收分析

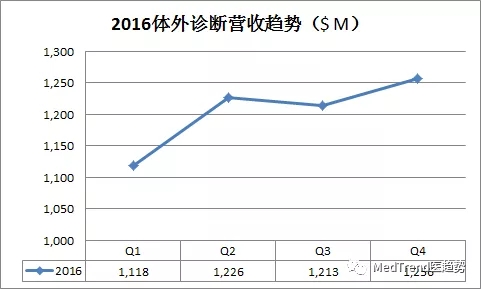

2016年营收48.13亿美元,同比上涨3.6%;

2015年营收46.46亿美元,同比下降1.6%;

2014年营收47.21亿美元,同比上涨3.9%。

诊断业务各部分占比

在雅培体外诊断业务中,传统诊断占80%,床旁诊断占11%,分子诊断占9%

2015年,由于受到不利的外汇因素影响,除美国以外的市场营收同比下降4.6%,导致雅培诊断业务的整体营收下降。

其中,床旁诊断业务呈现逐年上升的趋势,而分子诊断业务呈逐年下降趋势;但是这两部分业务占比太小,对雅培诊断整体业务营收的影响并不明显。

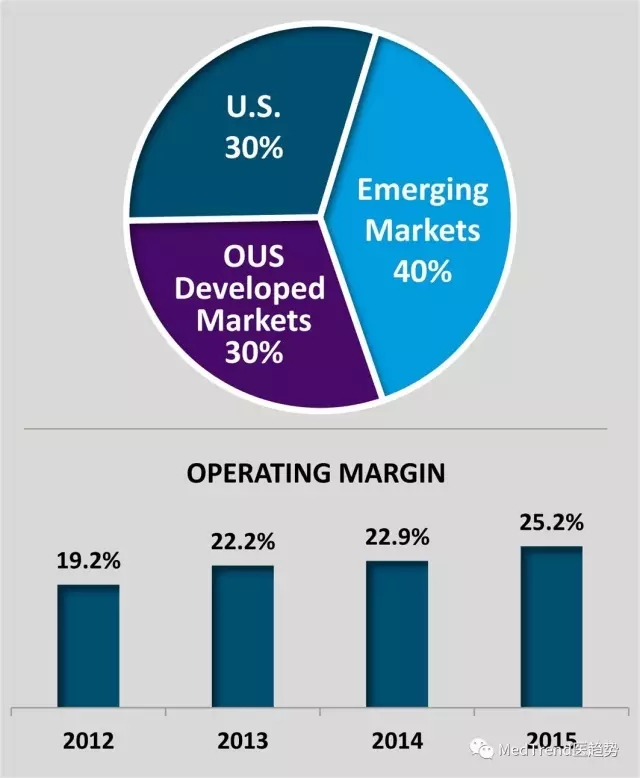

• 全球市场营收占比

全球市场营业利润情况:美国市场占30%,其他发达市场占30%,而新兴市场以40%占首位。

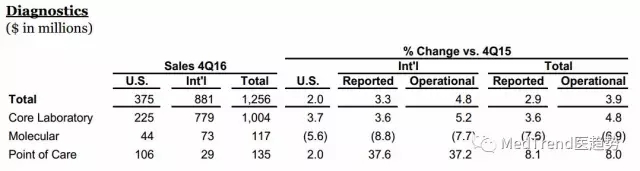

2016年第四季度,雅培获得了四个新的主要诊断系统的CE标志。

包括用于血液和血浆筛选的“Alinity TM”,用于免疫测定诊断的“Alinity i”,用于免疫测定诊断的“Alinity c”临床化学诊断和“i-STAT®Alinity”用于点护理血液测试。这些仪器属于雅培的Alinity系列。

受此利好消息影响,雅培Q4体外诊断业务营收同比上涨2.9%。其中传统诊断同比上涨3.6%,分子诊断同比下降7.6%,床旁诊断同比上涨8.1%。

得益于雅培的i-STAT手持系统在美国和国际市场持续地扩张,床旁诊断业务16年Q4的销售明显增长。

雅培诊断主要分为三块业务:传统诊断(免疫生化等),分子诊断(FISH等),床旁诊断诊断。

雅培的传统诊断产品包括生化免疫、血液检测和自动化流水线。

|

生化/免疫单机系统 |

|

ARCHITECT c4000全自动生化分析系统 ARCHITECT c8000全自动生化分析系统 ARCHITECT c16000全自动生化分析系统 ARCHITECT i1000SR全自动免疫分析系统 ARCHITECT i2000SR全自动免疫分析系统 |

生化与免疫项目菜单:

• 肿瘤标志物检测

• 心脏标志物检测

• 肾脏检测

• 肝炎检测

• 逆转录病毒

• 其他传染性疾病

• 代谢检测

• 移植药物检测

• 治疗药物检测

• 性激素检测

• 甲状腺激素检测

• 先天性传染病检测

• 生化检测项目

|

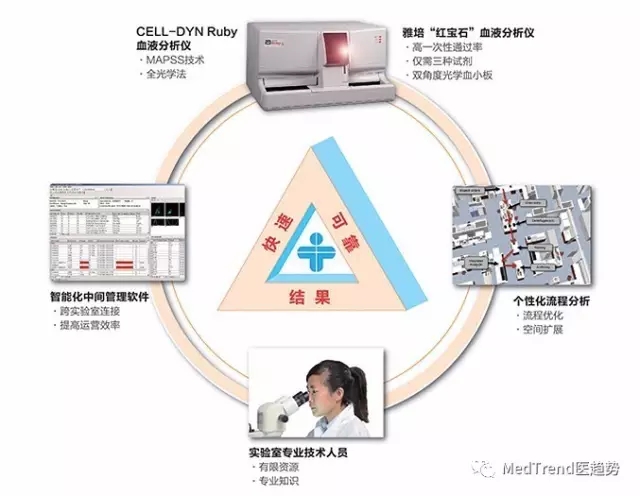

CELL-DYN RUBY 红宝石—来自硅谷先进的全光学细胞分析仪 CELL-DYN SAPPHIRE 蓝宝石—优越的荧光5分类,免疫单抗的血细胞高级分析仪 |

|

ACCELERATOR全实验自动化流水线系统 中间件智能管理系统 |

ACCELERATOR全实验自动化流水线系统量身打造的解决方案:

• 充分沟通,全面了解实验室的目标、需求和操作

• 专业的设计,灵活配置的系统,可视化3D效果

• 详细周到的项目管理,随时掌握从设计到实施的全过程

中间件智能管理系统量身打造的解决方案:

• 跨平台连接方案,自定义用户操作界面

• 智能样本路由、保证轨道负载均衡,结果自动审核,节省人力、改善TAT

• 移动均值,主动评测仪器运行状态,仪器比对方法集成

雅培的自动化流水线系统跟西门子同属一个供应商,但是雅培流水线的价格比西门子高,2016年中国市场占有率低于西门子。

雅培的分子诊断产品来自于Vysis公司;包括基于DNA分子测序技术的病毒耐药分析产品;基于实时荧光定量PCR技术的病毒载量检测产品;基于实时荧光定量PCR平台的病毒分型产品。涵盖了遗传检测和移植、传染性疾病、肿瘤、分子自动化、Ibis 生物科技等。

|

分子诊断 |

|

FISH 前端自动化VP 2000 全自动玻片处理系统 FISH 后端自动化BIOVIEW DUET 自动化影像扫描及图像分析系统 Abbott M2000 病毒载量检测系统VP 2000 玻片处理系统 |

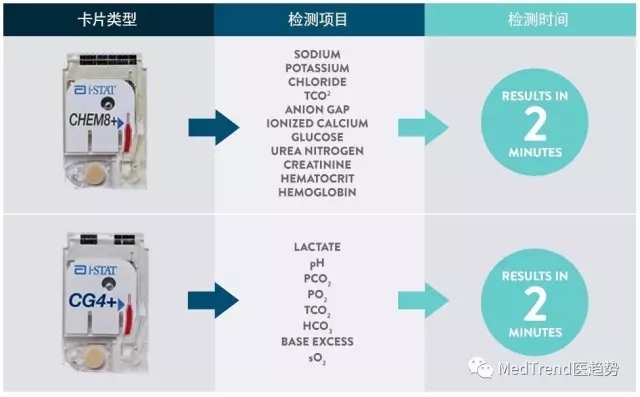

Abbott i-STAT System

• 可以实现对血液中血气、电解质、血凝、生化及心肌标志物等监测

• 将传统血液分析流程10-14个步骤优化到3-4个步骤

• 单一平台即可进行二十多项检测,全面了解病情状况

雅培在中国开展业务近20年,为中国消费者提供各种营养品、药品和医疗产品。目前,雅培除了在上海设立了中国总部之外,还建立了10个办事处、3家工厂和2个研发中心,拥有4000多名员工。

• 1995年 雅培在北京和上海建立办事处,正式进入中国;之后在广州、深圳增设办事处

• 1998年 成立上海雅培制药有限公司

• 2000年 雅培在上海的工厂通过GMP认证

• 2016年9月,雅培中国研发中心正式启用。该研发中心由雅培营养中国研发中心和雅培诊断中国研发中心组成,是雅培全球唯一一个整合营养及诊断两大业务的研发中心。

到目前为止,雅培是IVD四大巨头里唯一一家还未在中国建设诊断工厂的公司,而中国作为潜力巨大的IVD市场,以及外资企业本土化生产服务是未来的必然趋势,不知雅培是否很快会有这方面的布局计划。

IVD行业在二十世纪60年代才开始正式发展起来,而雅培就是最早进入这个领域那几家公司之一。早在1997年罗氏收购宝灵曼之前,IVD界的老大就是雅培,最牛的是雅培依靠的是自己研发的IVD产品。直到2006年,西门子诊断横空出世,一口气吞下三家公司成为了IVD市场的NO.2,雅培诊断才退到行业第三。

2000年初的时候,进入中国市场的外资IVD企业只有雅培、拜尔诊断、罗氏等,而时至今日仍然完整又保持排名前列的除了罗氏就剩下雅培了。

2007年由于雅培诊断业务利润率下降,新产品推迟上市,眼看IVD行业第三的位置也恐怕不保,雅培诊断差一点就成为了历史(2007年差点被GE收购)。

但是凭借较强大的基础和市场占有率,以及研发实力和产品质量,雅培诊断至今仍然保持IVD四巨头的地位,并且在等待时机超越。

雅培在中国市场

雅培诊断是最早进入中国免疫发光领域的公司之一,目前在中国临床免疫市场排第二,仅次于罗氏诊断。

雅培诊断在传染病领域口碑非常好,在中国占有很多传染病的重要客户,基本都是三级大型医院。在项目菜单方面,尽管雅培传染病非常有名,客户占有很高,测试量很高,肿瘤标志物很多,包括甲功、性激素等大部分在中国都取得了注册证,但其实雅培有自己的营销策略。

实际上对雅培诊断业务贡献最大的是肿瘤标志物,而不是传染病。

这是因为2009年后,国家对药品、检查方面的控费要求非常严格,在向下渗透的过程中,价格成本是制约外资企业的一个壁垒。而凡是先进的检测项目,比如肿瘤标志物,外资企业有专利权,没有人可以撼动。所以,雅培诊断业务里肿瘤标志物份额占41%,传染病只占29%。

中国销售架构的大变革

雅培的销售策略一直是稳扎稳打型的。

近几年,随着中国分级诊疗制度的推行以及上级市场的日趋饱和,雅培除了重新针对新格局划分了销售大区以外,还对销售团队的架构上做了重大的调整。

雅培大使:雅培的应用支持团队将会与维修、销售团队一起担负起所有老客户的包括售后服务支持和试剂上量销售在内的所有职责;

开拓销售:而原本的销售团队现在仅负责新客户的开发,开发成功后会将客户转入应用支持团队。

大客户:将民营医疗机构以及独立检验中心划分为同一类客户,其他还分为公立各级别医院、企业用户等。

这些改变一方面能起到资源的高效利用,对客户进行了有效分配。但是,另一方面在实际运作过程中,也许会产生很多问题,比如不同团队之间磨合、客户重叠等。

雅培诊断作为老牌的美国诊断公司,创立这么多年以来并没有频频出现在资本并购市场,很大的原因是因为其拥有过硬的自身研发实力,但是,雅培每一次出现在资本并购市场上的时候,都会给自己带来最大利益并且眼光独到。

比如,在蛰伏了多年之后的2016年宣布以58亿美金收购Alere。

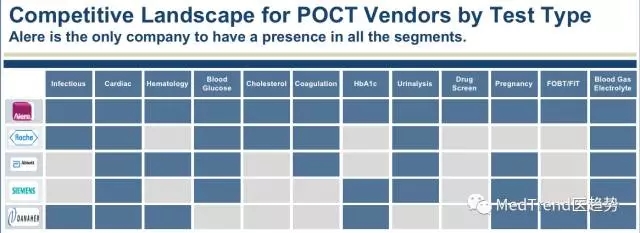

雅培在继续保持传统诊断的优势的同时,并没有从当下大热的基因领域切入发展新市场,而是选择切入同样是发展大热门但相对竞争较小的POCT领域。

一方面是因为其在POCT领域雅培已经占有一席之地,而在分子诊断和测序领域罗氏、Illumina等公司早已遥遥领先。另一方面,Alere美艾利尔占整个POCT市场份额约为20%,一旦合并成功雅培在POCT领域的地位将一骑绝尘。并且凭借这个并购可以一举夺回IVD界NO.2的位置,而雅培的志向估计是在铁王座。

对于床旁诊断领域,雅培其实早早就有所布局。

雅培自己的i-STAT手持系统产品在全球占有不错的市场份额,而Alere、雅培目前在血气、心脏标志物等领域居于世界领先地位,一旦它们强强联手,在床旁领域恐怕会成为无人能及的霸主。

其实,雅培跟美艾利尔的“姻缘”早在1996年收购Medisense血糖业务的时候就开始了(Medisense血糖业务是美艾利尔前身公司的)。

只可惜造化弄人,这桩“好姻缘”由于美艾利尔在过去的2016年面临着财务疏漏、业绩乏力、法院调查和产品多次召回等一系列的问题现在陷入僵局;

对于Alere的收购没能成功,不知道雅培接下来对床旁领域将会有怎样的布局和动作?我们拭目以待。